【引语】

疫情后新能源汽车产销回暖,政府补贴政策刺激新能源车加速渗透,带动动电池装机量上涨,动力电池市场迎来增长拐点。宁德时代强者恒强,主机厂为摆脱对宁德时代的依赖,纷纷引入二线电池品牌进行二供或三供,二线电池品牌仍有较大潜力依靠主机厂某一热销机型快速上量,从而取得较高市占率排名。

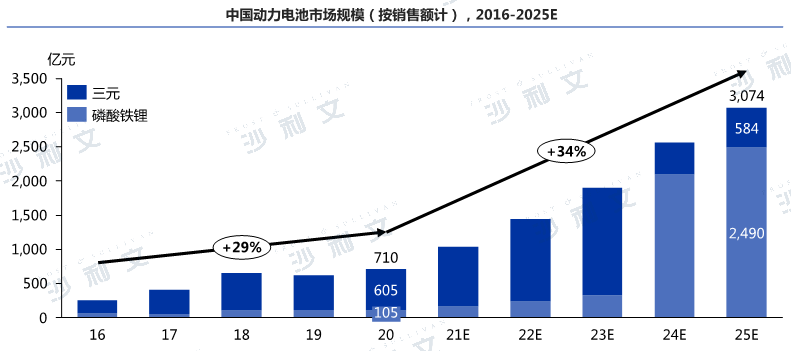

中国动力电池市场规模:

2019年因中国政府补贴大幅退坡,新能源汽车销量首次出现负增长,2020 上半年受到新冠疫情影响,新能源汽车市场延续了此前低迷的状态;下半年疫情趋于稳定,中国政府宣布补贴政策延长,汽车行业回暖,新能源汽车销量止住颓势,7月开始重新实现同比正增长,动力电池市场也随之回暖。

2020年中国动力电池市场规模达710亿元,市场增长主要来自于乘用车装机电量的大幅提升。随着新能源汽车渗透率不断提升以及延长的政策补贴,新能源车产销重回高增长模式,单机带电量大幅提升,预计2025年中国动力电池市场规模将达3,074亿元。

来源:沙利文公司

随着新能源车迎来蓬勃发展期,动力电池厂商预期出货量大,因此大部分本土品牌都规划在未来几年保持高速的产能扩张,对出货量的规划也较为乐观,目前宁德、LG、亿纬锂能、孚能等已为部分未来产能锁定客户订单。

2020年头部品牌如LG、宁德时代等产能基本达到100Gwh以上,产能利用率在40%左右,二线品牌如亿纬锂能、国轩高科等产能在20Gwh左右,产能利用率暂时还较低,但随着未来几年新能源车装机量的上涨,预计国产品牌出货量将继续保持快速增长。

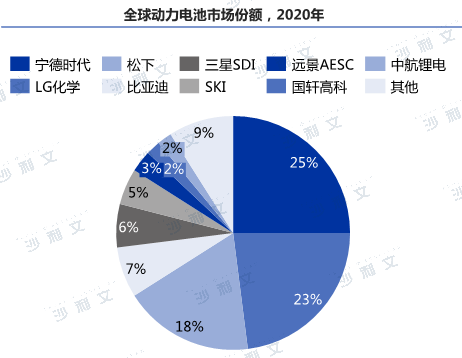

动力电池竞争格局:

在全球范围内,2020年宁德时代装机量34GWh,占比25%,连续四年位列世界第一,LG化学和松下分别以23%和18%的占比位列第二和第三,形成寡头垄断格局,国内电池厂商比亚迪、远景AESC、国轩高科、中航锂电等迅速崛起,抢占全球市场份额。

来源:沙利文公司

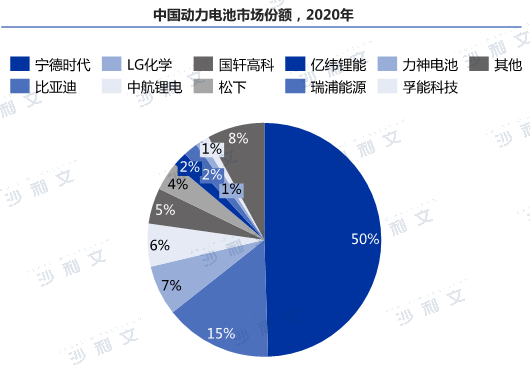

在国内市场上,2020年宁德时代市占率高达50%,比亚迪和LG化学分别以14.9%和6.5%的占比位列第二和第三,依然占据中国市场垄断地位。

来源:沙利文公司

来源:沙利文公司

16年以来,一线电池厂商如LG、宁德时代等排名基本稳定,但二线电池厂商排名变动极大,主要原因是动力电池厂商依靠某款热门车型迅速上量,装机量市场占比迅速提升,例如蜂巢能源虽然起步较晚,但因为深度绑定长城汽车,有稳定客户,2021年迅速上量,在二线品牌中排名跃升很快。

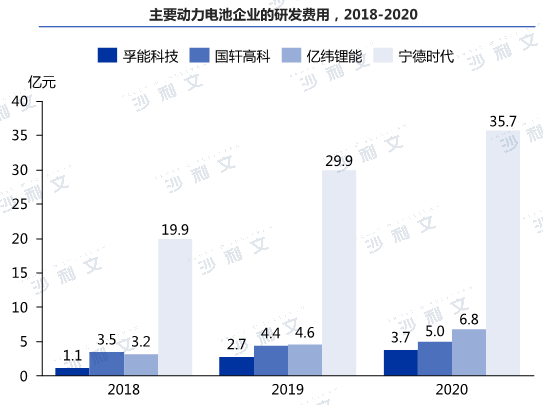

企业研发投入对比:

出于下游主机厂对动力电池更高性能的追求以及行业内日益加剧的竞争压力,动力电池厂商纷纷加大研究投入。

综合来看,一线品牌如宁德时代龙头优势明显,每年研发费用远高于其他企业,2020年宁德时代研发费用高达35.69亿元,5年CAGR达33.2%;二线品牌如亿纬锂能、国轩高科和孚能科技等,研发费用虽不如宁德时代,但每年仍呈现递增趋势。

来源:沙利文公司

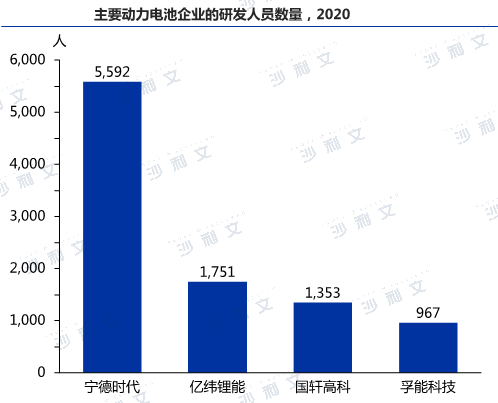

宁德时代的研发人员数量也远高于同业水平,2020年宁德时代研发人员数量达5592人,亿纬锂能、国轩高科以及孚能科技研发人员数量分别为1751、1353以及967人,宁德时代研发能力高居行业首位。

来源:沙利文公司

下游主机厂对动力电池厂商的考量:

各大主机厂出于对自身供应链安全及降低成本的考虑,均在积极引入新供应商,摆脱对宁德时代的依赖,因此在技术实力相差较小情况下,各个二线品牌均有参与其中的机会。

外资品牌主机厂对动力电池的技术要求较高,一般要求供应商参与到新车型的研发过程中,进行定向开发,同时签订合作框架协议,后续除特殊情况外一般不会更换供应商。

内资品牌主机厂一般直接使用供应商现有较为成熟的产品,方便按照车型/车系分配电池供应商或者交叉供应多款产品,在新车上市时间较长后,一般会增加二供和三供厂商来降低成本。

造车新势力由于装机量较小,一般会选择使用较为成熟的产品,目前供应商主要为宁德时代,但出于成本考虑也在为新车型积极寻找新供应商。