本报告或文章可用于微博、微信公众号、新闻网站等一般性转载,或用于企业的公开市场宣传,或用于企业投融资咨询、上市咨询等用途。这些引用可能是免费的,也可能产生额外的授权费用,头豹将根据您的引用需求向报告或文章发布者取得相应授权,并派专人与您进一步联系。

请务必如实填写引用需求并按授权范围使用本报告或文章,如头豹发现您最终的引用目的超出所引用需求相应的授权范围,头豹有权要求您停止引用并就头豹因此遭受的损失追究您相应的法律责任。

纠错

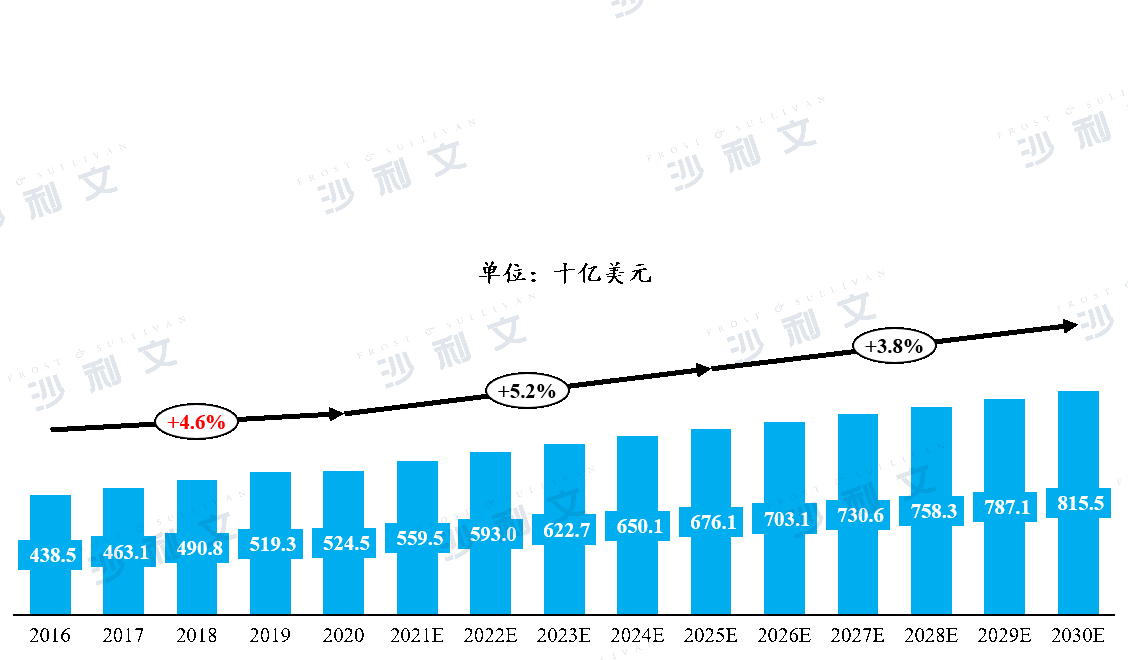

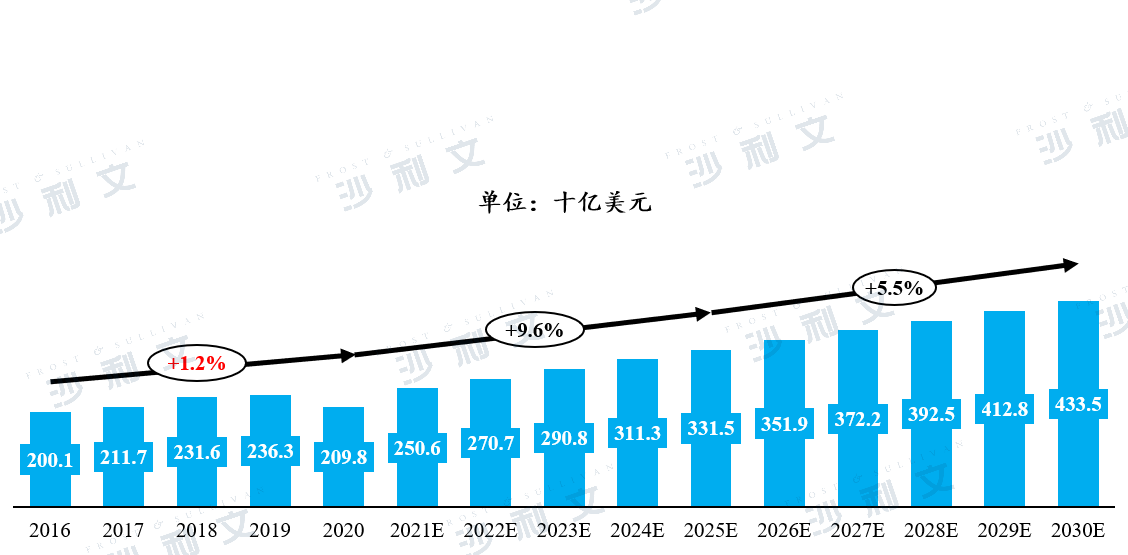

与美国市场相比,中国医药市场仍具有巨大的增长潜力。在市场规模方面,2020年,美国的医药市场规模为中国的2.5倍,人均医药支出为中国的10.6倍。2020年,美国医药市场规模为5245亿美元。预计到2025年,美国医药行业规模将达到6761亿美元,2020年至2025年的年复合增长率为5.2%,预计到2030年,将达到8155亿美元,2025年至2030年的年复合增长率为3.8%。2020年,中国医药市场规模为2098亿美元,随着国内药企的持续发展,国内多项利好政策的执行,预计到2025年,中国医药行业规模将达到3315亿美元,2020年至2025年的年复合增长率为9.6%,预计到2030年,将达到4335亿美元,2025年至2030年的年复合增长率为5.5%。

美国医药市场规模及预测,2016-2030E

资料来源:沙利文分析

中国医药市场规模及预测,2016-2030E

资料来源:沙利文分析

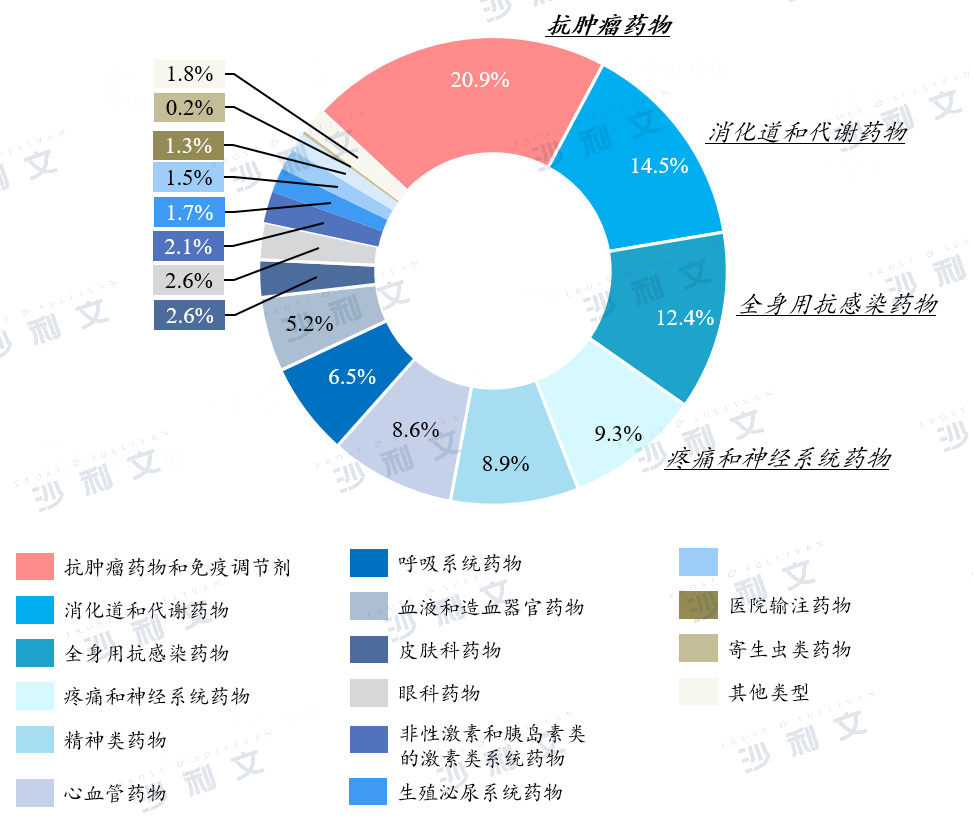

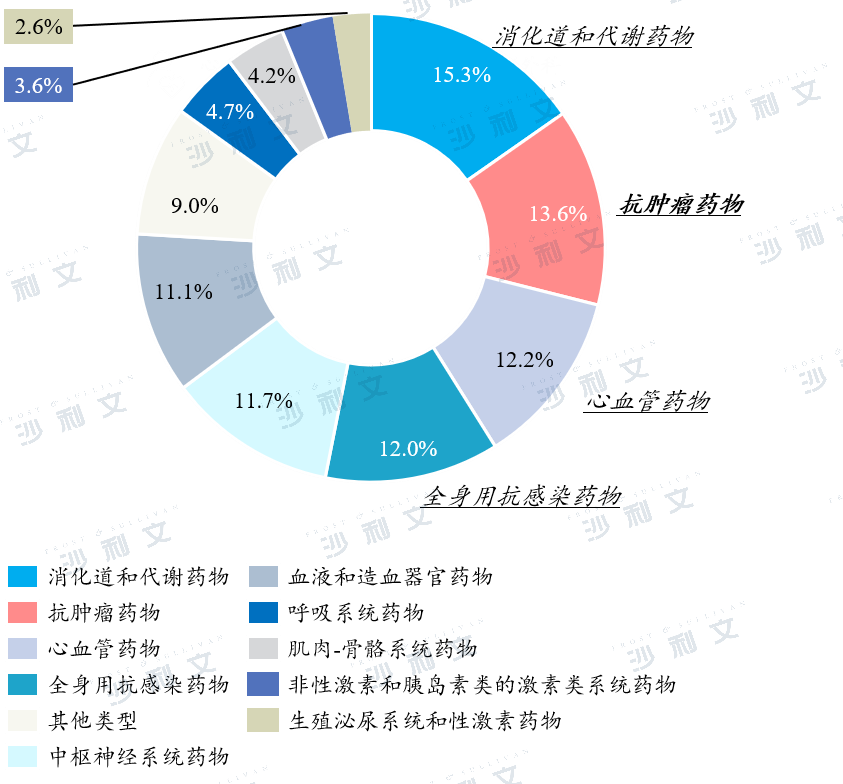

对全球和中国医药市场进行分析发现,在中国,消化道和代谢药物为市场份额占比最高的细分领域,达到了15.3%;抗肿瘤药物市场占到了13.6%;心血管药物市场和全身用抗感染药物市场分别占到了12.2%和12.0%;而抗肿瘤药物和免疫调节剂在全球占据了最多市场份额,达到20.9%,其次是消化道和代谢药物占比为14.5%,全身用抗感染药物和疼痛和神经系统药物占比为12.4%和9.3%。综上所述,抗肿瘤药物在中国的占比还有较大上升空间,除此之外,疼痛和神经系统药物、精神类药物等细分领域在中国也有较大发展潜力。

全球医药市场规模按治疗领域拆分,2020

资料来源:沙利文分析

中国医药市场规模按治疗领域拆分,2020

资料来源:沙利文分析

近年来由于受新冠肺炎影响,全球的医药市场竞争格局出现变动。和2020年相比,2021年全球五大畅销药物中,辉瑞的新冠mRNA疫苗进入榜单且位居榜首,Moderna的新冠mRNA疫苗也位居前列。在中国,国内最早一批做创新药的生物医药企业,君实生物、前沿生物、开拓药业在公布其新冠在研药物的研发进展后,其股价也有所上涨,可见新冠治疗药物在未来可能成为研发的新热点。

全球五大畅销药榜单(2021)

资料来源:公开信息,沙利文分析

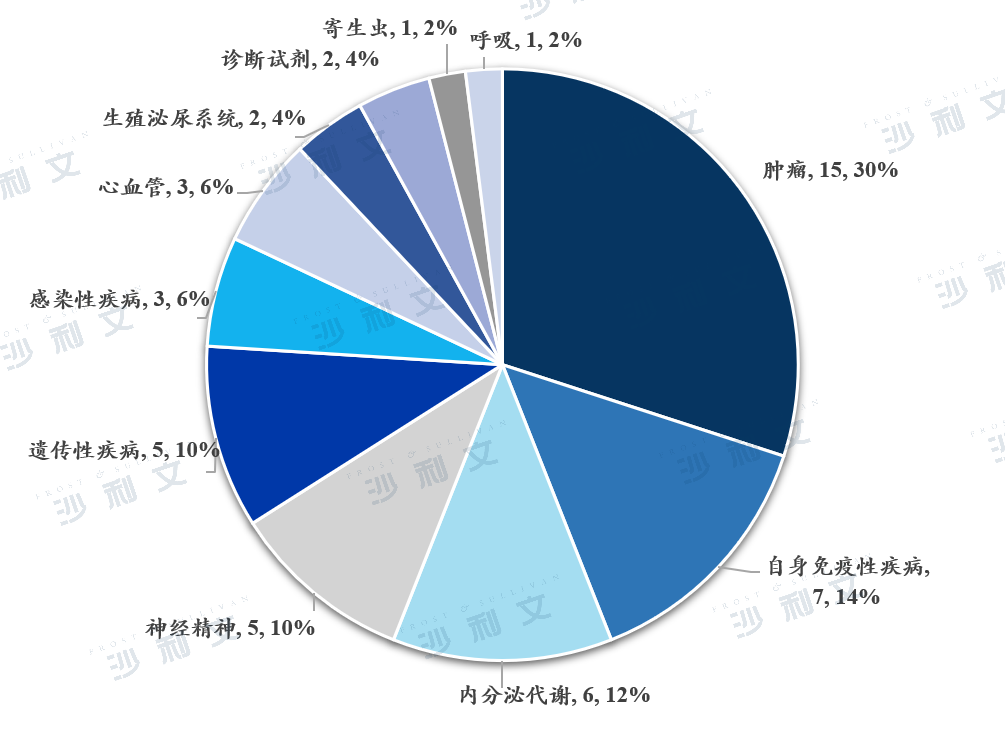

药物市场方面,2021年,美国FDA批准了50款新药,批准数量和历年相比无显著差异。疾病分布领域以抗肿瘤和自身免疫疾病为主,其中抗肿瘤药数量最多,共15款新药,占比为30%,其次是自身免疫性疾病和内分泌代谢,分别占比14%和12%。在获批新药当中,有34款是以优先审评的方式获得FDA批准上市的。除此之外,首创药物和被突破性疗法资格药物在获批新药中占比较高,分别为42%和34%。

资料来源:公开信息,沙利文分析

2021年FDA批准新药的疾病分布领域

资料来源:公开信息,沙利文分析

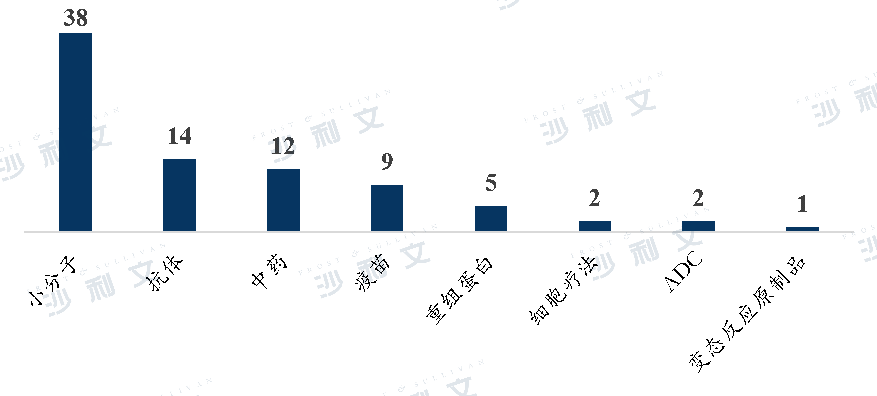

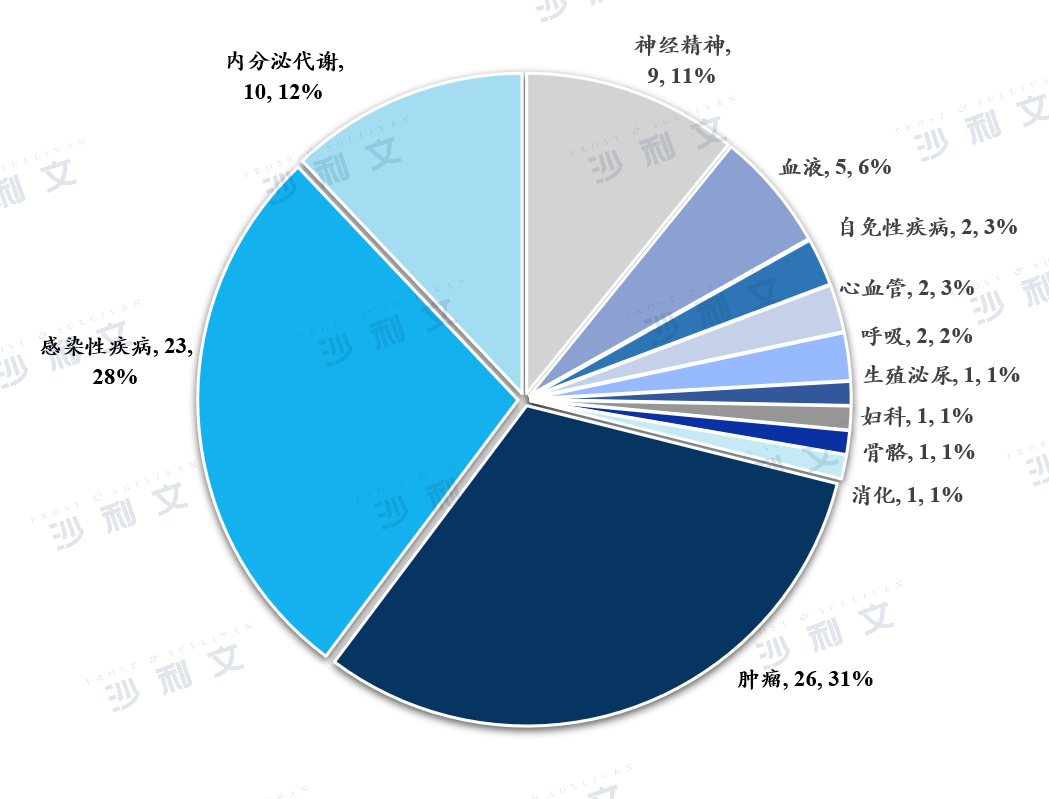

2021年,国家药监局共批准83款新药,数量创2016年以来新高。以药物类型来看,有38款化学药品,33款生物药,以及12款中药,其中中药的批准数与2020年的3款获批情况相比,2021年中药批准数激增,达到12款。疾病领域而言,以肿瘤药和感染性疾病药物为主,其中肿瘤药居多,共26款产品,占到新药总数的31%;其次是感染性疾病和内分泌代谢,分别占比28%和12%。在新药的医保覆盖和本土研发情况而言,2021年获批的新药中,已经有19款药物纳入了医保目录,而且新药中有10款是Fist-in-class新药,即第一个能治疗某种疾病的新药。

2021年NMPA批准新药类型

资料来源:公开信息,沙利文分析

2021年NMPA批准新药的疾病分布领域

资料来源:公开信息,沙利文分析

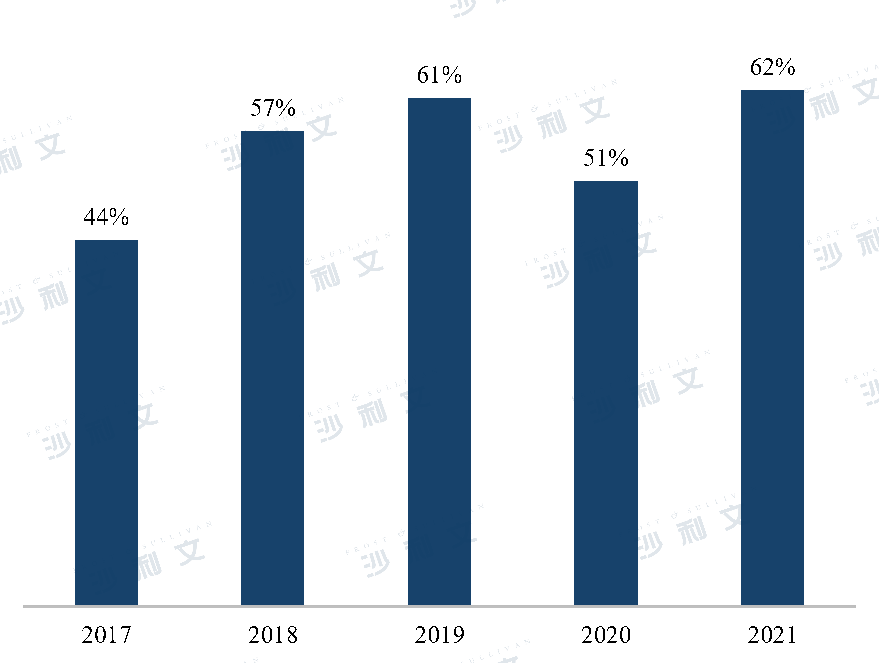

医疗保险方面,2021年国家医保目录增加了74个药物,调出了11个药品,最后包括2860个产品。其中高达80%的高申报成功率让一些新批准的药物也进入了医保目录,包括了百济神州的帕米帕利和泽布替尼、和黄医药的索凡替尼、诺诚健华的奥布替尼。另外一些新的治疗方式也被成功纳入了医保目录,例如荣昌生物用于治疗目前尚缺乏治疗手段的常见HER2表达适应症的维迪西妥单抗。医保谈判平均降价幅度而言,2021年的平均降价幅度超过了50%,相比2020年的降价幅度也有所上升,有利于医保控费。

2017-2021年国家医保目录谈判结果

资料来源:公开信息,沙利文分析

2017-2021年历次医保谈判平均降价幅度

资料来源:公开信息,沙利文分析

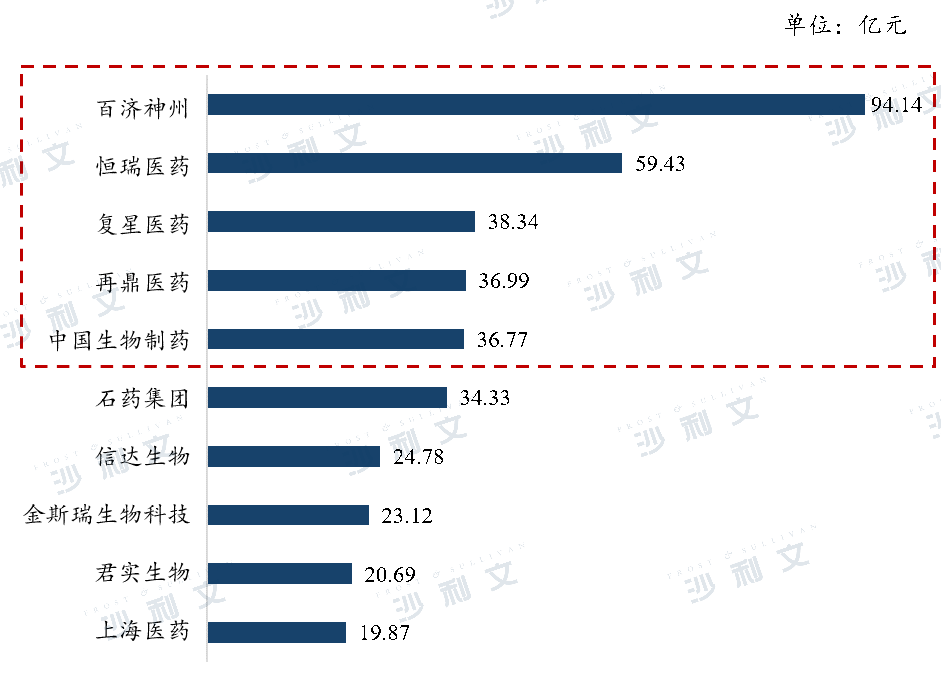

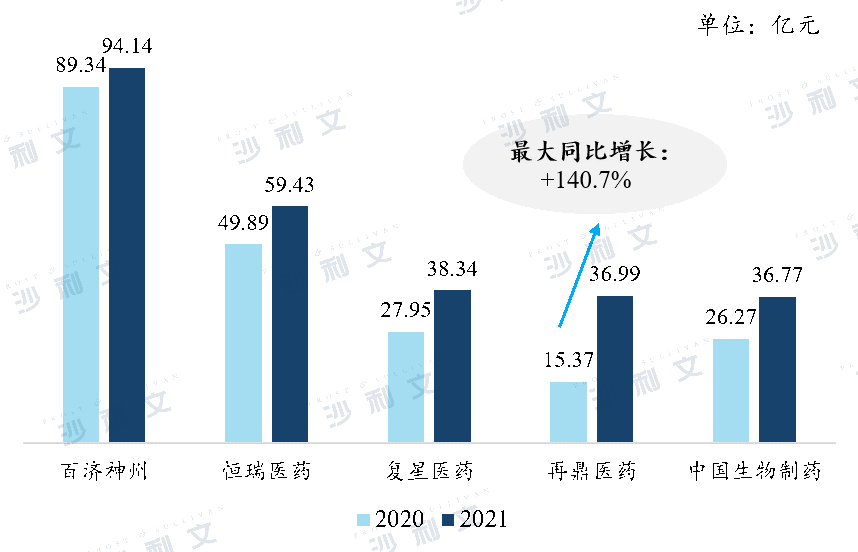

国产企业研发支出方面,国内的生物医药公司持续增加研发支出以助力创新。在药企2021年的研发投入排名来看,实现首家在纳斯达克、港股和A股上市的明星生物科技公司百济神州,凭借三地上市带来的充裕的资金支持,荣膺研发创新投入榜首的位置,研发支出达94.14亿元。其次是恒瑞医药,研发支出为59.42亿元。值得注意的是,再鼎医药自2020年于港交所成功二次上市之后,凭借二级市场充裕的资金支出,2021年的研发支出于2020年相比,实现了140.7%的同比增长,再次印证了资本对生物公司发展的重要性。

国内药企研发支出排名(2021全年)

中国头部研发支出企业均为沙利文咨询服务客户。

资料来源:公开信息,沙利文分析

国内药企与去年同期研发支出对比(2020 vs 2021)

资料来源:公开信息,沙利文分析

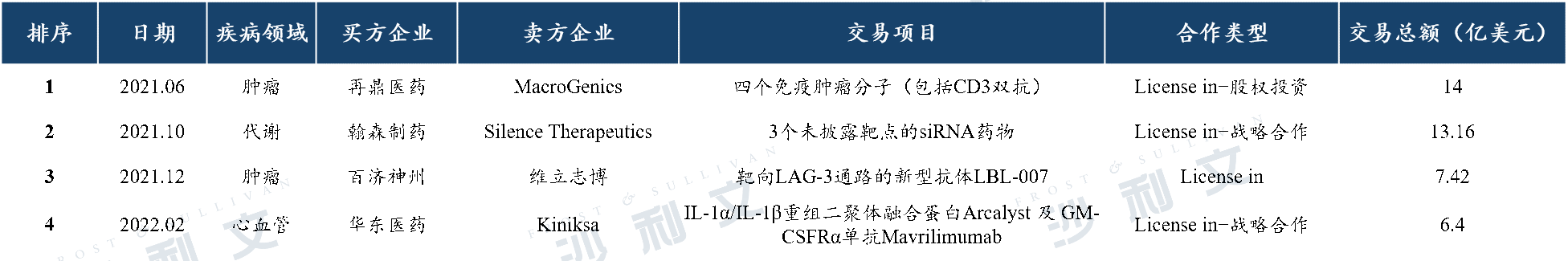

研发技术引进方面,尽管近几年的的跨境并购交易由于受到疫情的影响大量减少,但License-in交易在交易数量和交易金额上依然屡创新高,并且涉及多个医疗新兴领域。多家生物科技企业公司选择引进国内外正在早期研发、处于临床试验阶段或已上市的产品来获得先进研发技术,弥补企业自身产品管线的短板,打造差异化的业务优势,并提供给中国患者更多治疗选择。我们列了4个2021年以后的License-in的重磅产品作为例子。

据统计,仅在2021年,中国制药企业的License-in交易数量,就达到了130余起,大部分交易额超过1亿美元,部分交易超过3亿美元,产品选择涉及双抗、siRNA、mRNA疫苗、细胞治疗、ADC等多个新兴领域。

引进国内外先进研发技术的优势在于,一方面,如果靶点或者适应症领域契合公司的核心研发方向,或者弥补了企业自身产品管线的短板,可以丰富业务布局,打造差异化优势。

另一方面,引入产品大多是已进入临床或已上市的产品,已有数据可以初步验证产品的疗效和安全性,这将会加速国内的上市获批流程,尽快给中国患者带来更多的治疗选择。

国内部分重磅License-in项目例举(按时间顺序排序)

资料来源:公开信息,沙利文分析

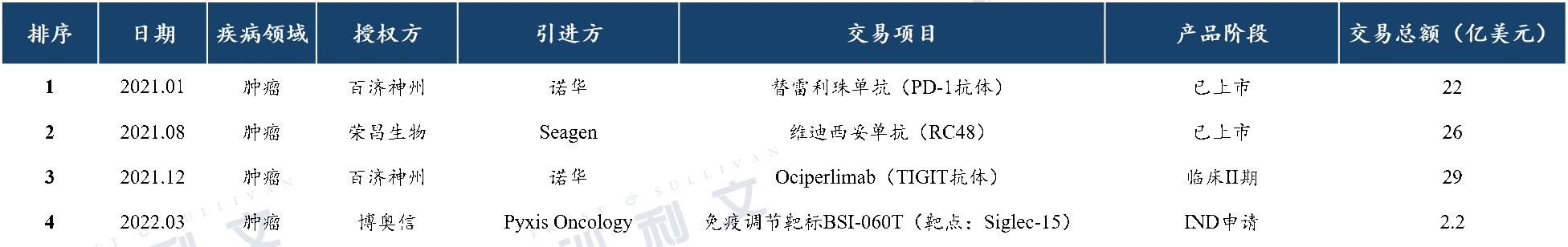

随着经济实力的增强和全球化的加速发展,要求生物科技企业不仅要积极“引进来”,还必须不失时机地大胆“走出去”。随着国内创新药生态环境逐渐构建成熟,生物科技企业不断通过License-out交易把国内技术带出去,利用与跨国企业的合作更好地参与全球化竞争。由于跨国药企注重产品的创新性以及疗效数据等,国内生物科技企业开始加快创新技术平台的建立及开发,提高新药开发效率,缩短与国际大型制药公司间的时间差,以便走进更大的国际市场。 license-out交易总额也一路猛涨,迈进了20亿美元俱乐部。我们列了4个2021年以后的License-out的重磅产品作为例子。

把技术、设备和产品带出去的优势在于,一方面,与跨国药企的合作意味着可以利用他们在全球从注册、临床到商业化的经验,同时,在大量License-out项目的带动下,FDA开始认可中国临床数据,这将有利于国内产品推进国际化。而跨国药企在不同的商业渠道上的资源,也可帮助药企实现产品商业利益的最大化。特别对于有出海需求的国内药企,跨国药企的背书更有利于市场的拓展,可以把重心和资源集中在更有竞争力的项目上。

另一方面,这些企业可以在短期内获得充足的现金流支持来加强in-house对产品后续的研发。同时,获得的高额资金使公司更有条件引进新的技术、扩充新的管线、发展新的产业,并逐步形成自己的跨国公司,更好地参与经济全球化竞争。

目前,我们生物科技企业创新出海的步骤可以分为4个阶段:第一步是产品国际化,直接将产品授权给跨国药企做全球开发;第二步是临床国际化,建立海外运营团队,开展多中心临床研究;第三步是研发国际化,海外直接组建早期研发团队,进行全球研发;第四步是商业国际化,海外自建商业化团队,完成全球化销售。如今,我国企业已完成产品和临床国际化的前两步,部分企业也开始在国外设立研发部门,有望进一步提高我国创新药研发能力和产品出海能力。

国内License-out重磅项目例举(按时间顺序排序)

资料来源:公开信息,沙利文分析

总体而言,国产创新药的层次在政策的助力下不断提升,例如近年来颁布的一系列政策,避免了仿制药挤占药物审批流程、降低了创新药企业的成立门槛,鼓励新药研发创新,以及以患者需求为核心避免临床资源浪费。另外,创新药的研发水平也日益增长,包括海外授权数量的激增,国产创新药物适应症的多样化和药物全球化趋势。在新冠疫情的背景下,新冠疫苗的研发推动了行业技术快速发展,但疫情边际影响缩小,应更多聚焦企业的非新冠主营业务。综上所述,在国家政策引导、全球市场哺育、新冠疫情催化下,2022年中国的生物医药将愈发融入全球的创新脉搏中。

相关推荐

2024年中国帕金森病药物治疗行业概览: 患病负担全球占比36.5%,治疗方案由多巴胺替代转向精准诊疗前景如何?(摘要版)

帕金森病是由纹状体多巴胺减少和神经元内蛋白异常聚集引发的一种神经系统变性疾病,多数患者无家族病史。根据Hoehn-Yahr分级可将患者分为早期和中晚期,早期用药以运动并发症治疗为主,用药包含多巴胺受体激动剂、MAO-B抑制剂、COMT抑制剂和抗胆碱能抑制剂等,中晚期患者的运动并发症治疗需在早期患者治疗方案基础上对用药疗程和剂型进行调整,另外需考虑患者睡眠障碍、自主神经功能障碍和感觉障碍等非运动并发症,用药包含对症治疗的5-羟色胺在社区抑制剂和甾体抗炎药等。中国帕金森患病负担已接近全球患者的40%,居于全球之首,因此个体用药需求主导的精准诊疗服药方案成为当下药品生产企业和科研机构研发的重点。上世纪末期,全球帕金森药物治疗市场已有多种药品上市,而中国由于科研资源紧张,自研进展较缓,因此用药多依靠海外品牌进口,近年多政府部门颁布利好政策,科研拨款增加的同时,仿制药审评审批政策重点关注临床短缺药品领域,本土在研药物在政策推动下加快商业化脚步,中国用药市场已显现差异化竞争实力。除药物治疗方案外,中科院科研团队目前针对干细胞治疗方案展开研究,以期通过神经细胞再生的方式帮助患者摆脱终身用药的困扰,为中国帕金森治疗市场创造广阔的发展前景。

2024年中国帕金森症药物治疗行业概览:患病负担全球占比36.5%,治疗方案由多巴胺替代转向精准诊疗前景如何(独占版)

帕金森病是由纹状体多巴胺减少和神经元内蛋白异常聚集引发的一种神经系统变性疾病,多数患者无家族病史。根据Hoehn-Yahr分级可将患者分为早期和中晚期,早期用药以运动并发症治疗为主,用药包含多巴胺受体激动剂、MAO-B抑制剂、COMT抑制剂和抗胆碱能抑制剂等,中晚期患者的运动并发症治疗需在早期患者治疗方案基础上对用药疗程和剂型进行调整,另外需考虑患者睡眠障碍、自主神经功能障碍和感觉障碍等非运动并发症,用药包含对症治疗的5-羟色胺在社区抑制剂和甾体抗炎药等。中国帕金森患病负担已接近全球患者的40%,居于全球之首,因此个体用药需求主导的精准诊疗服药方案成为当下药品生产企业和科研机构研发的重点。上世纪末期,全球帕金森药物治疗市场已有多种药品上市,而中国由于科研资源紧张,自研进展较缓,因此用药多依靠海外品牌进口,近年多政府部门颁布利好政策,科研拨款增加的同时,仿制药审评审批政策重点关注临床短缺药品领域,本土在研药物在政策推动下加快商业化脚步,中国用药市场已显现差异化竞争实力。除药物治疗方案外,中科院科研团队目前针对干细胞治疗方案展开研究,以期通过神经细胞再生的方式帮助患者摆脱终身用药的困扰,为中国帕金森治疗市场创造广阔的发展前景。

2024年中国获得性血友病药物治疗行业概览: 近6万人患病,国产药品发展空间如何?(摘要版)

获得性血友病是一种由于妊娠、衰老或恶性肿瘤等基础疾病导致的血液系统疾病,抗凝血因子自身抗体异常产生,导致患者体内凝血因子活性降低,出现无原因出血症状。根据受抑制的凝血因子类型可将患者分为获得性血友病A和获得性血友病B,另外根据患者临床诊疗时出血症状的严重程度,可对症进行止血治疗或免疫抑制治疗。止血治疗一线用药多为凝血因子或凝血酶原复合物,免疫抑制治疗则多选用糖皮质激素联合环磷酰胺进行长期药物调整。当前中国市场已有本土自研的重组凝血因子产品面世,免疫抑制药物方面也有多种仿制药上市过评,本土临床治疗对于进口产品的依赖逐渐降低。面对药物价格过高导致的用药渗透率不足,近年国家医保局重点关注获得性血友病用药的医保支付比例,最大限度为患者减轻药物治疗负担。另外,由于居民对获得性血友病的防控意识不足,部分患者首次并未正确选择就诊科室,导致超三成患者经历延迟确诊。中国获得性血友病诊疗指南提出,对于存在不明原因出血的送诊患者应进行凝血五项检查,根据各项检查结果进一步采取对应的凝血功能测试以尽早实现确诊。本报告将从获得性血友病药物治疗行业的起病原因、用药分类、产业链各环节重点事项分析、市场规模预测及市场竞争格局分析等维度对获得性血友病药物治疗行业进行深度剖析。

2024年中国获得性血友病药物治疗行业概览:近6万人患病,国产药品发展空间如何?(独占版)

获得性血友病是一种由于妊娠、衰老或恶性肿瘤等基础疾病导致的血液系统疾病,抗凝血因子自身抗体异常产生,导致患者体内凝血因子活性降低,出现无原因出血症状。根据受抑制的凝血因子类型可将患者分为获得性血友病A和获得性血友病B,另外根据患者临床诊疗时出血症状的严重程度,可对症进行止血治疗或免疫抑制治疗。止血治疗一线用药多为凝血因子或凝血酶原复合物,免疫抑制治疗则多选用糖皮质激素联合环磷酰胺进行长期药物调整。当前中国市场已有本土自研的重组凝血因子产品面世,免疫抑制药物方面也有多种仿制药上市过评,本土临床治疗对于进口产品的依赖逐渐降低。面对药物价格过高导致的用药渗透率不足,近年国家医保局重点关注获得性血友病用药的医保支付比例,最大限度为患者减轻药物治疗负担。另外,由于居民对获得性血友病的防控意识不足,部分患者首次并未正确选择就诊科室,导致超三成患者经历延迟确诊。中国获得性血友病诊疗指南提出,对于存在不明原因出血的送诊患者应进行凝血五项检查,根据各项检查结果进一步采取对应的凝血功能测试以尽早实现确诊。本报告将从获得性血友病药物治疗行业的起病原因、用药分类、产业链各环节重点事项分析、市场规模预测及市场竞争格局分析等维度对获得性血友病药物治疗行业进行深度剖析。

2024年中国工控行业系列报告(下):企业竞争力排行榜解读,出海市场趋势明显(独占版)

本报告为工业控制行业系列报告第二篇,主要对行业竞争格局进行分析,以及预判未来发展趋势,包括国产替代趋势和出海市场发展趋势。

头豹的程序员小GG强烈建议您使用谷歌浏览器(chrome)以获得最佳用户体验。